Banking.Vision

Das Firmenkundengeschäft steht vor tiefgreifenden Veränderungen. Die ökologische und digitale Transformation belastet die Geschäftsmodelle des Mittelstands signifikant. Für Banken und Sparkassen bedeutet dieser Wandel, dass die klassische Kreditvergabe allein nicht mehr ausreicht. Eine tiefergehende Fördermittelexpertise nimmt eine deutlich stärkere Rolle ein, um diesen Wandel profitabel und rechtssicher zu begleiten.

Banking.Vision

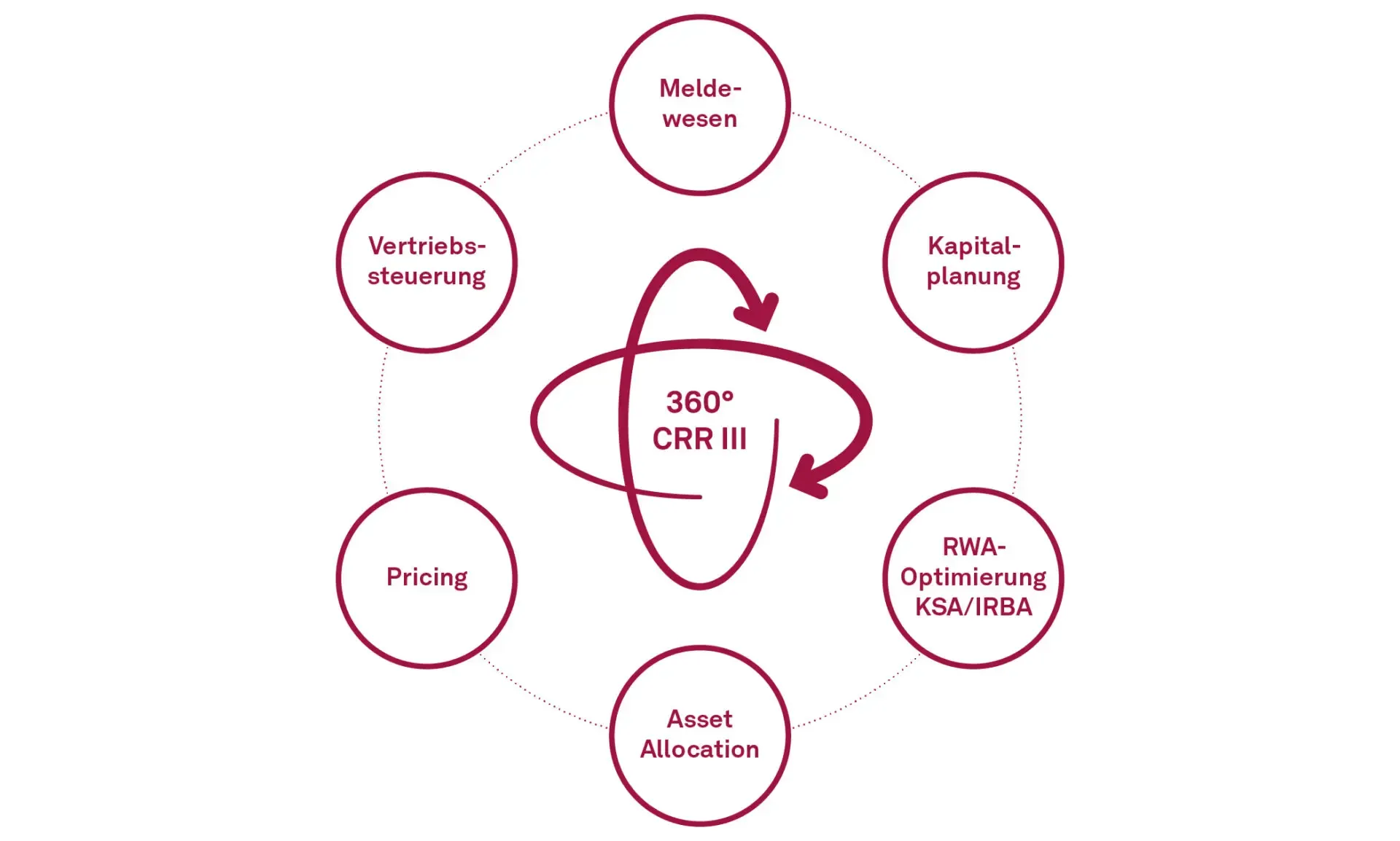

In unserem Newsletter „Aufsichtsrecht & Meldewesen“ haben wir für Sie aktuelle Veröffentlichungen verschiedener Aufsichtsinstanzen (EBA, EZB, BCBS, Bundesbank, BaFin, etc.) auf internationaler, europäischer und nationaler Ebene zusammengefasst und deren Auswirkungen bewertet.

Banking.Vision

Der Global Risks Report 2026 zeigt: Das Risikoumfeld wird komplexer. Für Banken ist eine aktualisierte Risikoinventur entscheidend, um geopolitische, makroökonomische und technologische Risiken frühzeitig zu erfassen und steuerbar zu machen.

Banking.Vision

Eine KI-Governance ist ein übergreifendes Rahmenwerk, das die Zuständigkeiten für den Einsatz von künstlicher Intelligenz in einem Unternehmen definiert und für eine sichere, ethische, transparente und gesetzeskonforme Nutzung von KI sorgt. Die neue BaFin-Orientierungshilfe ordnet künstliche Intelligenz klar als IKT-Risiko nach DORA ein. Mit Hilfe des Drei-Säulen-Modells und einer robusten KI-Governance sind Banken in der Lage, die strategischen und operativen Anforderungen zu erfüllen.