Home | Software | Risk & Regulatory Reporting

Konsistenz zwischen Risikomanagement, Financial Controlling und Regulatory Reporting

Die Bankenaufsicht verpflichtet Finanzinstitute zunehmend, eine Konsistenz zwischen Risikomanagement, Financial Controlling und Regulatory Reporting sicherzustellen. Gleichzeitig steigt jedoch die Komplexität in jedem dieser drei Themenfelder weiter an.

Integrierte und vernetzte Lösungen sowie moderne Services in der Cloud, die sowohl die Komplexität jedes Einzelthemas als auch die Konsistenz zwischen den Themen abbilden, sind in Zukunft für die Steuerung einer Bank essenziell.

Mit unserer Expertise unterstützen wir Banken umfassend bei der prozessualen, fachlichen und technischen Umsetzung.

Publikationen

Eine Plattform für alle

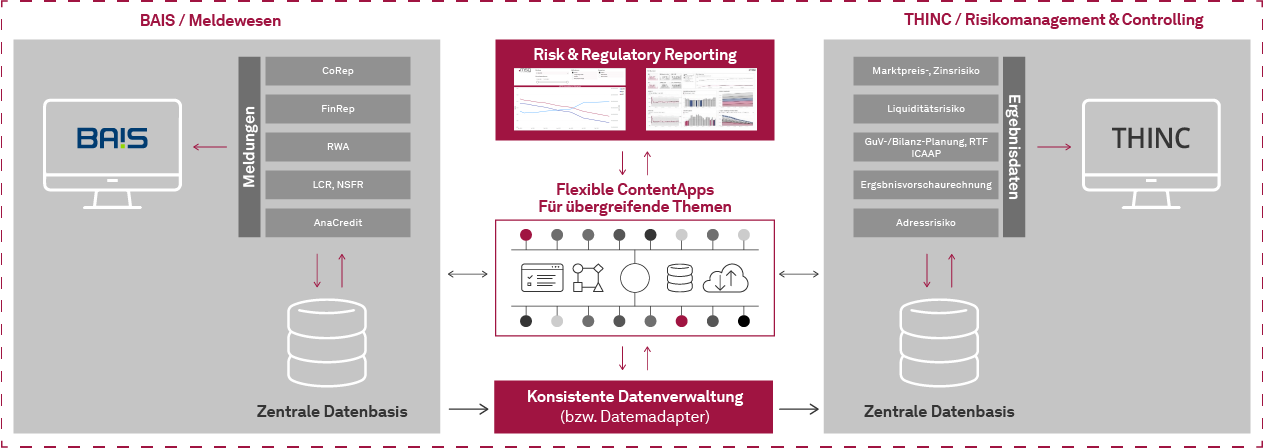

Die Plattform ORRP (Open Risk and Reporting Platform) bietet ein vollumfängliches Angebot für Risikomanagement, Financial Controlling sowie Regulatory Reporting. In dieser Form ist sie einzigartig in Deutschland, denn wir vernetzten das Know-how aus über 30 Jahren Erfahrung sowohl im Regulatory Reporting (mit unserem Meldewesensystem BAIS) und im Risikomanagement & Financial Controlling (mit unserer Softwaresuite THINC).

Unser Expertenteam designt mit Ihnen gemeinsam eine passende Lösung und führt die zugehörigen Prozesse ein – sowohl für einzelne Services oder eine integrierte Gesamtlösung.

Ihre Vorteile auf einen Blick

Konsistente und abgestimmte Sicht auf Regulatory Reporting sowie Risikomanagement & Financial Controlling

Konform zu nationalen und internationalen aufsichtsrechtlichen Anforderungen – im Standard

Modernes, individuell anpassbares effizientes Einsatzszenario – in der Cloud oder On-premise

Bietet Methodenkonsistenz der Berechnung auf einer einheitlichen Datenbasis

Leistungsübersicht

Leistungsübersicht

Regulatory Reporting

Leistungsübersicht

Risikomanagement & Financial Controlling

Leistungsübersicht

Open Risk & Reporting Platform (ORRP)

Entdecken Sie mehr zu unserem Leistungsangebot und unseren aktuellen Themen

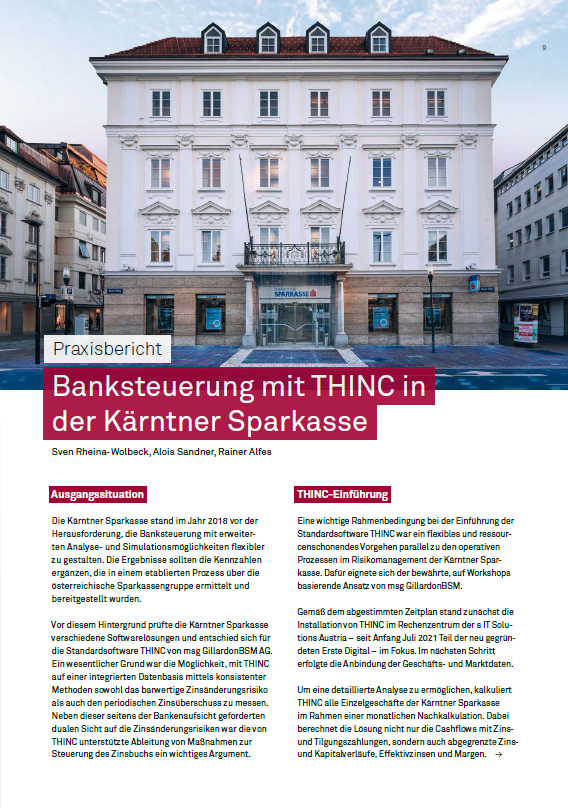

Praxisbericht: Banksteuerung mit THINC in der Kärntner Sparkasse

Produktflyer:

RWA Content App

Interview:

Starke Partner gehören zusammen

Produktflyer:

Open Risk & Reporting Platform

Fachartikel:

Liquiditätscockpit inklusive NSFR-Vorschau

Produktflyer:

Integrierte Gesamtbanksteuerung mit THINC

Praxisbericht Migros Bank: FINMA-konformes ALM und Risikomanagement

Produktflyer:

BAIS für aufsichtsrechtliche Meldungen

Matthias Gahr

Geschäftsbereichsleiter SPL Risk & Regulatory Reporting

Matthias Gahr ist bei msg for banking für die Software Product Line Risk & Regulatory Reporting verantwortlich.

+49 (0) 173 / 4093 707

Dr. Werner Gothein

Experte für Lösungen und Architekturen

Dr. Werner Gothein ist Experte für Lösungen und Architekturen für Risikomanagement und Meldewesen.