Umgang mit Nachhaltigkeitsrisiken

Nach BaFin und EZB widmet sich auch die EBA sehr ausführlich dem Umgang mit Nachhaltigkeitsrisiken.

In dieser Collection enthalten:

Collection öffnen

ESG-Datenmanagement für Leasinggesellschaften: Herausforderungen, Chancen & Lösungen

Green Cloud - Nachhaltigkeit und Effizienz im Banking

Lieferkettenregulierung im Überblick: CSDDD und LkSG aus Sicht der Banken

EBA Konsultation zu ESG-Risiken und 8. MaRisk Novelle

Grüne Kreditvergabe – mehr Schein als Sein?

STE-Meldung und ESG-Offenlegung: Meldepflichten im Nachhaltigkeitsreporting

EZB reagiert auf Klimakrise: Neue Maßnahmen und Schwerpunkte für 2024 und 2025

ESG im Banking: Ein Review des Whitepapers 2023

ESG-Rating: Aussagekraft und Interpretation

EU Green Bond Standard 2024 – Neuer europäischer Goldstandard für Green Bonds

Im Oktober 2020 veröffentlichte die European Banking Authority (EBA) ein Diskussionspapier zum Umgang mit Nachhaltigkeitsrisiken. Welch hohe Relevanz sie diesem Thema beimisst, unterstreicht alleine schon der Umfang von 154 Seiten, der damit weit über das BaFin-Merkblatt zum Umgang mit Nachhaltigkeitsrisiken und den Draft der EZB (Guide on climate-related and environmental risks. Supervisory expectations relating to risk management and disclosure, Mai 2020) hinausgeht.

Inhalte des EBA-Diskussionspapiers zum Umgang mit Nachhaltigkeitsrisiken

Um die Gefahr von Green-Washing möglichst klein zu halten, werden zu Beginn des Papiers ausführlich ESG-Risiken definiert.

Im Anschluss werden drei konkrete Methoden zur quantitativen und qualitativen Messung der ESG-Risiken vorgestellt: Portfolio Alignment Method, Risk Framework Method und Exposure Method. Da die Wahl der Methode zur quantitativen Messung nach der qualitativen Berücksichtigung aktuell noch die meisten Fragen aufwirft, sollten die Leser darauf ihr besonderes Augenmerk legen.

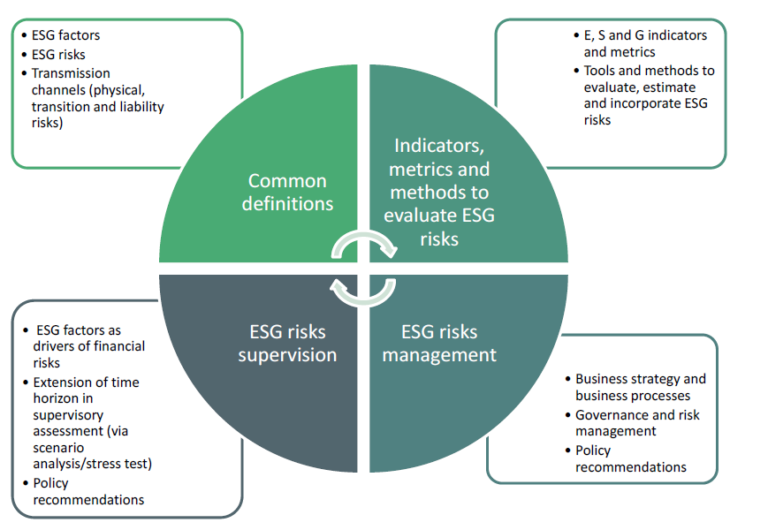

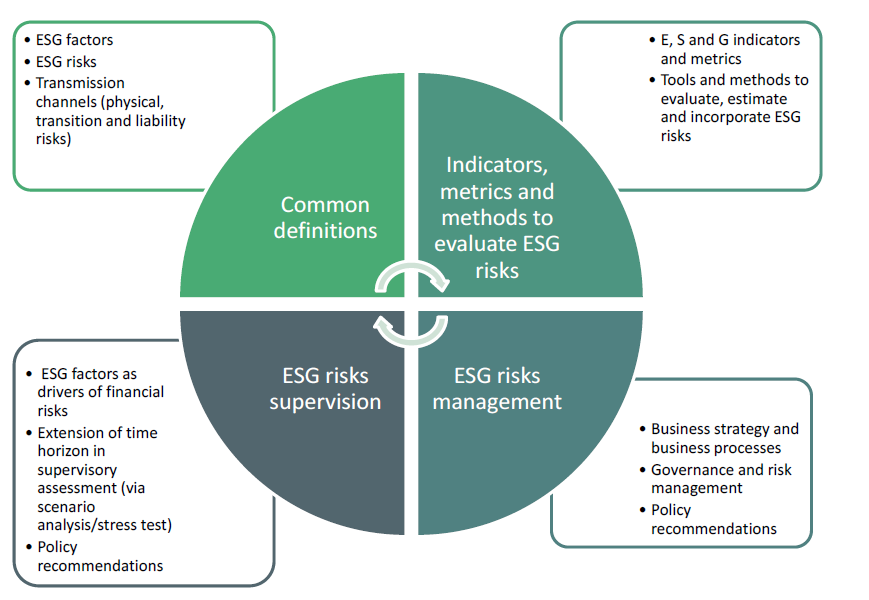

Danach folgen Ansätze zur Integration der ESG-Risiken in das Risikomanagement, während zum Schluss auf die Umsetzung durch die Aufsicht eingegangen wird. Diese inhaltlichen Schwerpunkte des Papiers sind der folgenden Abbildung zu entnehmen.

Abbildung 1: inhaltliche Schwerpunkte des EBA Diskussionspapiers zu ESG-Risiken, in Anlehnung an EBA, S. 16

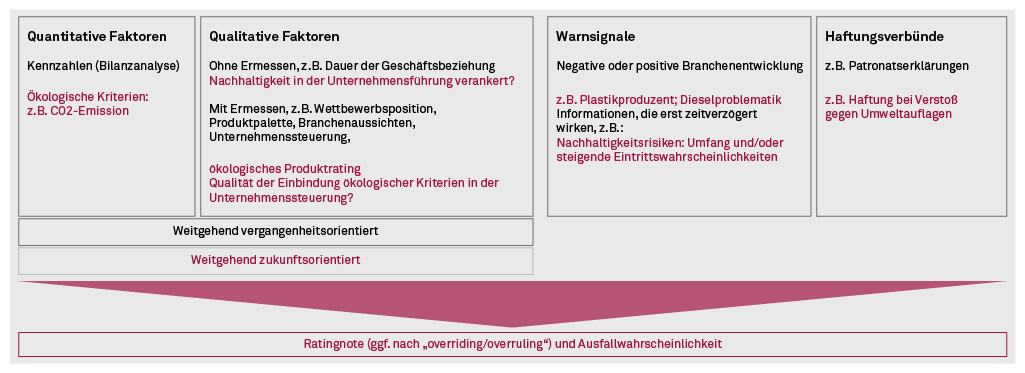

Nachhaltigkeitsrisiken im Kreditvergabeprozess

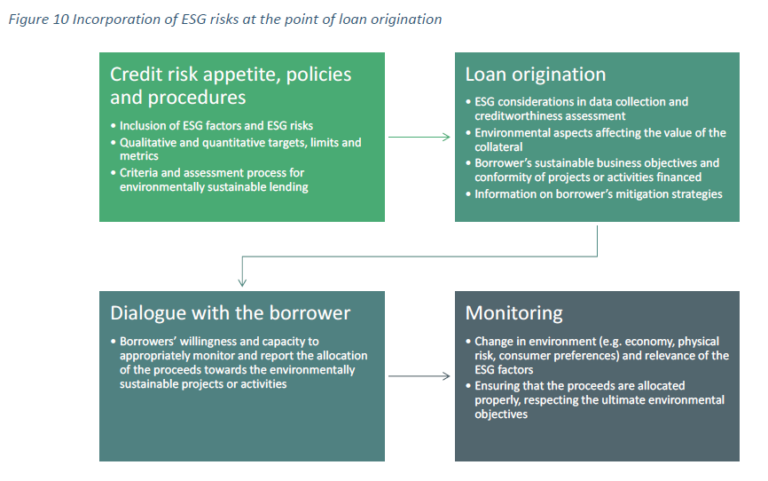

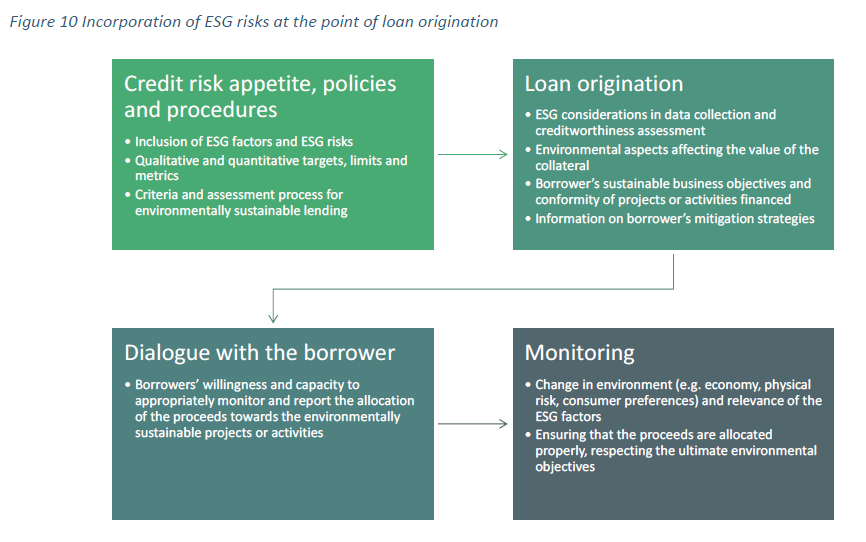

Inhaltlich überrascht es uns angesichts der bereits vorliegenden und oben erwähnten BaFin- und EZB-Veröffentlichungen nicht, dass ESG-Risiken im Risikomanagement und der Geschäftsstrategie zu verankern sind. Weiter betont auch die EBA die Relevanz der Integration von ESG-Kriterien in den Kreditvergabeprozess, da durch ESG-Risiken PDs, EADs und LGDs schlechtere Werte im Vergleich zum traditionellen Vorgehen annehmen können. An welchen Stellen bei der Kreditvergabe ESG-Risiken eine Rolle nach der EBA spielen, ist in der folgenden Abbildung dargestellt.

Abbildung 2: Einbeziehung der ESG-Risiken in der Kreditvergabe, in Anlehnung an EBA S. 98

Dieses Vorgehen deckt sich ebenfalls mit unseren Empfehlungen, die wir an anderer Stelle bereits der Öffentlichkeit vorgestellt hatten. Die nachstehende Abbildung illustriert unseren konkreten Ansatz. Rot gekennzeichnet sind dabei notwendige Anpassungen gegenüber der bisherigen Vorgehensweise.

Abbildung 3: Ansatz von msg GillardonBSM

Ausblick

Die Konsultation des EBA-Drafts ist bis 3. Februar 2021 möglich. Im Anschluss soll bis Juni 2021 ein finaler Bericht erstellt werden. Die Aufsicht bietet (auch hier) ein Beispiel für Verlässlichkeit, denn so hatte z.B. die BaFin im Merkblatt bereits auf später folgende Präzisierungen und einer zunehmenden Verbindlichkeit der aufsichtlichen Ausarbeitungen hingewiesen. Das Thema ist damit „gesetzt“ und und die genaue Ausgestaltung wird schon in den kommenden Monaten Fahrt aufnehmen. Die Kreditwirtschaft sollte sich also schon jetzt intensiv mit den anstehenden Umsetzungsfragen auseinandersetzen.

Wir werden weiter über die aufsichtsrechtlichen Entwicklungen informieren und freuen uns, wenn Sie sich mit dem Thema beschäftigen und mit uns diskutieren möchten, Beratung oder Seminare und/oder Schulungen wünschen. Dazu stehen wir jederzeit für Fragen und Anregungen zur Verfügung.

Quellen

-

1. EBA, The EBA launches consultation to incorporate ESG risks into the governance, risk management and supervision of credit institutions and investment firms, 03.11.2020

-

2. EBA, Diskussionspapier "On management and supervision of ESG risks for credit institutions and investment firms", 03, 30.10.2020

Sustainable Banking

Nachhaltigkeit ist aus der Branche Banking nicht mehr wegzudenken. Treiber sind zum einen die Initiativen von Gesetzgebern und Regulatoren. Aber auch Kunden stellen vermehrt nachhaltige, umweltfreundliche und klimaschonende Aspekte in den Mittelpunkt ihrer Finanzentscheidungen. Um den langfristigen ökonomischen Erfolg zu sichern sowie die regulatorischen Hürden zu meistern, müssen Banken frühzeitig ihre Geschäftstätigkeit auf Nachhaltigkeitsziele ausrichten und fit sein für den Umgang mit Nachhaltigkeitsrisiken.

Wie sieht die optimale Vorbereitung auf eine nachhaltige Zukunft in der Branche Banking aus? Dieser Frage gehen wir in unserer Serie Sustainable Banking auf den Grund. Mehr Informationen zu diesem Zukunftsthema finden Sie auf unserer Webseite.

Sie müssen sich anmelden, um einen Kommentar zu schreiben.